Эта статья будет для тех, кого интересует инвестирование в акции. Поговорим про выбор стратегии на фондовом рынке и риск-менеджмент. Стратегия и риск-менеджмент нужны, чтобы инвестиции приносили пользу, а не тревожность и разочарование.

- ♦ Выбор стратегии на фондовом рынке

- ♦ Как добиться успеха на фондовом рынке

- ♦ Как выбирать акции

- ♦ Критерии хорошей компании (по Кримсону)

- ♦ Чем акции лучше облигаций

- ♦ Асимметричность рисков

- ♦ Правила распределения полученной прибыли

- ♦ Вложения в свой бизнес/вложения в акции

- ♦ Вложения в себя/вложения в акции

- ♦ Вложения в золото

- ♦ Как инвестировать в «бумажное» золото

- ♦ Почему не доллар?

- ♦ Покупка юаней

- ♦ «Старые деньги»

- ♦ Преимущества «старых денег»

- ♦ Что мешает деньгам стать старыми

- ♦ Когда лучше покупать акции

- ♦ Список литературы от Кримсона

- ♦ Источники информации

- ♦ Читайте другие статьи на сайте

Зачем вообще нужно покупать акции? Потому что акции — это доли в бизнесе. А доли в бизнесе — это единственный реальный поколенческий социальный лифт в природе, как говорит аналитик Кримсон.

Вот почему инвестиции в акции — самый лучший способ инвестирования! Средний годовой рост этого класса активов — стабильно выше, чем у других. «Просто кэш» неминуемо будет съеден инфляцией…

Условный пример: Доллар 1800 года сегодня стоил бы всего чуть более 0,04 доллара. Но тот же доллар, вложенный в акции, сейчас, через 223 года, оценивался бы в 2,3 миллиона долларов!

к оглавлению ↑Выбор стратегии на фондовом рынке

Существуют разные стратегии на фондовом рынке, от спекулятивной торговли внутри дня до покупки акций на долгие годы. Здесь я хочу поделиться стратегией, которой придерживается вышеупомянутый Кримсон. На мой взгляд, она наиболее подходит разумному обывателю. Тому кто не хочет каждый день нервно мониторить новости и торчать часами в приложении брокера.

Прошу относиться к информации вдумчиво и со здоровой критичностью. Впрочем, как и положено относиться к любой входящей информации.

Если читателю интересно узнать, кто такой Кримсон, рекомендую его ныне заброшенный youtube-канал и дейстующий ТГ-канал. Довольно специфическая манера повествования, но крайне увлекательно и познавательно.

к оглавлению ↑Как добиться успеха на фондовом рынке

В реальном мире на долгой дистанции выживают и добиваются успеха те, кто «примерно прав» по самым главным вещам и хорошо застрахован от «черных лебедей». А совсем не те, у кого прогнозы максимально точные — таких не бывает.

Деньги, заработанные на спекуляциях, должны выводиться для инвестирования во что-то консервативное, доходное и надежное. А на спекулятивные сделки и высокорисковые инвестиции должно выделяться не более определенного процента от активов. И во времена повышенной инфляции консервативные облигации в портфелях должны заменяться на что-то менее консервативное, но доходное и защищенное от инфляции. Например, дивидендные акции компаний у которых есть возможность сравнительно безнаказанно поднимать цены. А еще — золото.

И для консервативного портфеля нужно искать акции не из серии »купи дешевле, продай дороже». А стоит искать бумаги с »периодом удержания – в идеале навсегда». Таких бумаг - очень мало и найти их по хорошим ценам - очень сложно. Кстати, по мнению Кримсона, российский рынок акций находится на первом этапе »иранизации» (капитал в основном заперт внутри РФ). Поэтому в не очень далёком будущем цены на большинство российских бумаг с большой вероятностью будут сильно выше.

к оглавлению ↑Как выбирать акции

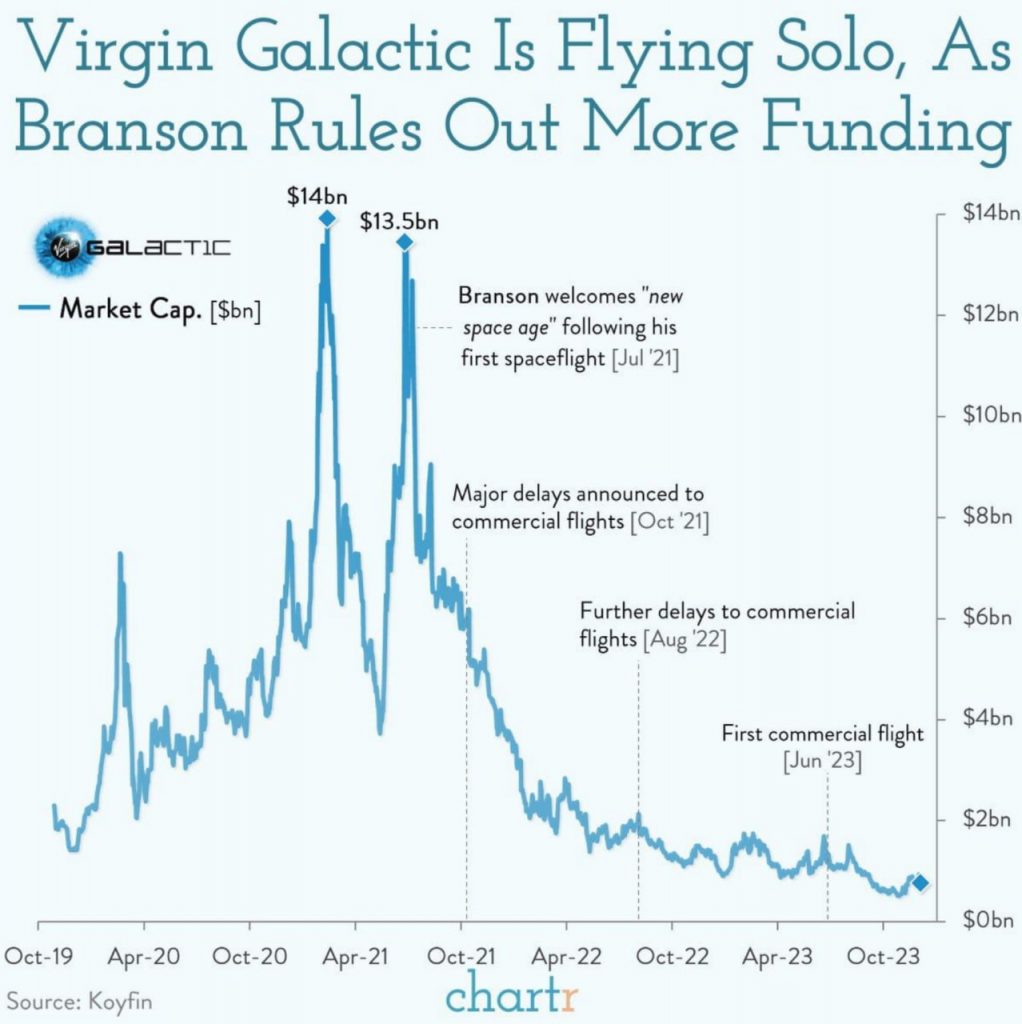

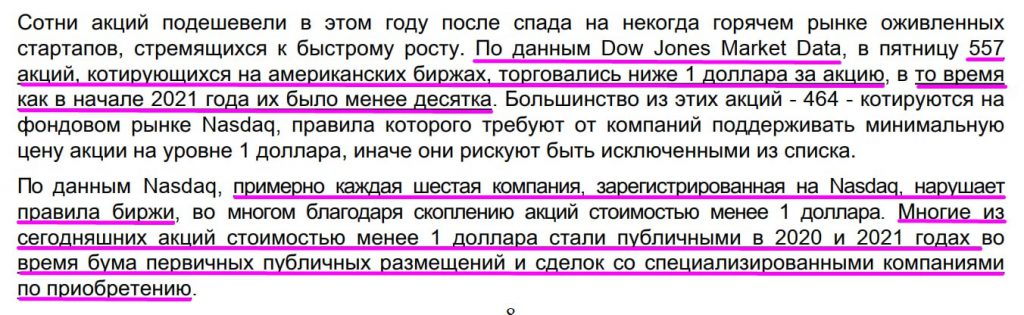

— вечная »тема» для работы компании. То есть не рассматриваются стартапы, хайтек, IT. А также всё, что не занимается чем-то, что было интересно человечеству 500 лет назад. Например, гремевшая пару лет назад Virgin Galactic Ричарда Брэнсона переживает сейчас не лучшие времена. Недавно компания объявила о приостановке коммерческих полетов на 18 месяцев, а Брэнсон отказался от дальнейших инвестиций в свой убыточный стартап. Стоимость акций SPCE упала с $62.8 на пике в феврале 21 года до $2.5 сейчас.;

Или:

— понятная бизнес-модель, с максимальной простотой (идеал: шахта или производство кока-колы). »Тема» должна быть устойчивой к экономическим кризисам. Чем »скучнее» бизнес - тем лучше.

— хорошая политическая крыша у компании. Это огромное конкурентное преимущество, возможность не обанкротиться даже в условиях кризиса и ошибок менеджмента. »Государственность» компании - не равно »хорошая крыша», нужно изучать глубже;

— хороший менеджмент;

— хороший контролирующий акционер - мажоритарий должен быть умным, с хорошей политической крышей и вменяемый;

— желание и возможность (низкий долг, стабильные доходы, разумный payout ratio) платить хорошие дивиденды. Если дивидендов нет или они маленькие - не рассматриваем. Если прибыли нет - также. Рост бизнеса и всё такое - неплохо, но опционально.

— если речь про компанию с потребительским уклоном — pricing power. Это возможность безнаказанно повышать цены (идеальный пример: табачные компании) без прямой зависимости от госрегулирования;

— для российских бумаг жирным плюсом является статус экспортёра. У них встроенная страховка от девальвации рубля;

к оглавлению ↑Критерии хорошей компании (по Кримсону)

Задача в том, чтобы иметь набор акций, которые:

— постоянно платят (в идеале - постоянно растущие) дивиденды;

— не боятся инфляции, кризисов и девальвации рубля;

— управляются хорошим менеджментом и принадлежат умным мажоритариям с хорошей политической крышей.

Это консервативный портфель. Бумаги продаются в том случае, если с ними происходит нечто, что аннулирует один или несколько из вышеупомянутых критериев. То есть в идеале - »период удержания бумаги» равен »пусть внукам достанется».

к оглавлению ↑Чем акции лучше облигаций

Раньше (в начале эпохи включения печатного станка) облигации давали низкую доходность, а на деньги, полученные из облигаций можно было купить всё меньше и меньше акций и квадратных метров недвижимости. А сейчас облигации (от американских до российских) как бы дают больше доходности. Но мы имеем такую инфляцию, что на эту доходность можно теперь купить намного меньше вообще всего. Вплоть до гамбургеров и чебуреков.

к оглавлению ↑Асимметричность рисков

Даже если у эмитента высокодоходных облигаций дела пошли идеально, то максимум, что вы заработаете — это своевременная выплата купонов. Все. И это ничем не отличается от сценария, в котором у него дела пошли просто «нормально». Финансовая выгода от правильно сделанного анализа, в случае облигаций — резко ограничена, в случае акций — нет.

Если всё идет плохо, то и акции, и облигации — идут «в ноль» — вы теряете все вложения при банкротстве. Да, бывает так, что акции эмитента катастрофически падают, а он все-таки обслуживает свои облигации. Но готовы ли ради этого ликвидировать шанс на серьезные заработки в длительной перспективе?

Облигации скорее инструмент для «парковки денег». Короткие корпоративные или федеральные, ВДО — если у вас чуть больше жадности.

к оглавлению ↑Правила распределения полученной прибыли

Под консервативными инвестициями подразумеваются дивидендные акции и/или рентная недвижимость.

Важно относиться к бумагам из консервативного портфеля как к долям в реальном бизнесе. При таком подходе для инвестора имеет значение не рост бумаги, а то, какой дивидендный доход она приносит. Если какая-то привлекательная консервативная бумага падает (или не растёт) в цене, то это прекрасная возможность купить ее дешевле.

к оглавлению ↑Вложения в свой бизнес/вложения в акции

По поводу ограничения вложений в собственный бизнес у бизнесменов обычно возникает непонимание.

Проблема обычно выглядит математически обоснованной: есть у предпринимателя малый бизнес, который даёт на капитал 30% годовых. И такие люди смотрят на идею вкладывать 30% своих прибылей в условный Фосагро (10% дивидендов) или закопать часть прибыли в виде золота (которые вообще не приносят доход) крайне скептически. Они умеют считать в столбик и знают, что 30% - это больше, чем 10%. Соответственно почти все деньги такого человека (а очень часто ещё и кредиты от банков) идут в рост и развитие бизнеса.

Довольно часто это всё работает и даёт возможность такому человеку чувствовать себя хорошо. Но ровно до того момента, когда происходит нечто неприятное для конкретного рынка/бизнеса или экономический ужас для конкретной страны. А на длинных дистанциях непредвиденная ситуация обязательно случается. И всё, привет банкротство или болезненный откат на уровень наемного работника.

Поэтому те, кто разменял запас прочности на ускоренный рост сейчас - заканчивают не самым лучшим образом. Возможно, конкретного »любителя очевидной математики» по счастливому стечению не настигает кризис в его период активности. Но он гарантировано настигает его наследников, которые теряют бизнес на первой кризисной ситуации. Потому что не получили от родителя навыков риск-менеджмента, так как у того у самого их не было.

А наличие правильных диверсификаторов и запасов, как раз даёт возможность вдолгую получать доходность на уровне рисковых маленьких бизнесов. Но без сопутствующих личных рисков и трат времени.

к оглавлению ↑Вложения в себя/вложения в акции

Второй тип непонимания у наёмных работников. 30% на »вложения в себя» – это непонятно.

Во-первых, наёмный работник – это тоже бизнесмен, но в специфическом виде бизнеса. Который называется »продажа человеко-часов труда юридическим лицам» одним сотрудником. В современной культуре принято использовать »свободные» деньги для статусного отдыха или для статусного потребления. Но если смотреть с точки зрения »человек – это бизнес», то можно предложить альтернативные направления вложения денежных средств и времени:

— Курсы, компетенции, разряды, дипломы и всё, что так любят и ценят (даже если оно нафиг не нужно в реальности) сотрудники HR-департаментов.

— жестокие тренинги продаж, позволяющие получить навыки базового психологического насилия для комфортного существования в корпоративной »политике». Что позволит перераспределять в свою пользу награды, повышения и бонусы.

— увеличение сети ваших знакомств в профессиональной среде для роста по карьерной лестнице в обход корпоративных ограничений.

— эти 30% »на себя» могут быть использованы для накопления денег на запуск собственного бизнеса.

к оглавлению ↑Вложения в золото

Золото — это не совсем инвестиция. Это в первую очередь инструмент сбережения покупательной способности на длинной дистанции. А также (в физическом виде) инструмент защиты от рисков коллапса экономики конкретной страны или даже мировой экономики.

Золото выполняет в этой схеме две функции, которые и определяют формы его приобретения и хранения.

1) запас ликвидности на случай, если »всё идёт совсем плохо». Например, экономика страны в руинах, финансовая система не работает, её валюта стала фантиками. А нужно как-то жить/платить/разбираться с проблемами.

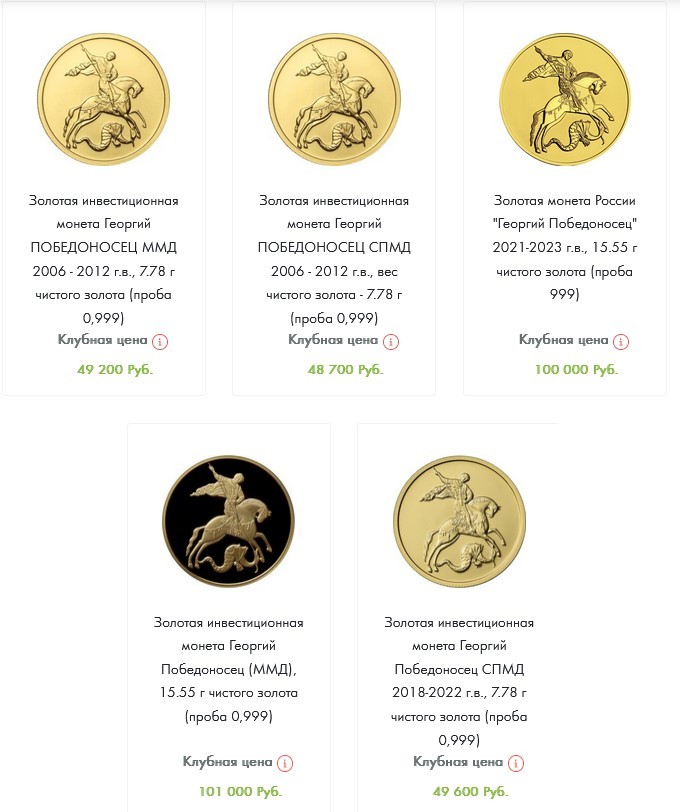

Для такого применения подходят слитки и монеты, обладающие наибольшей ликвидность в стране хранения. Например, золотая инвестиционная монета «Георгий Победоносец» для России.

2) запас ликвидности, на случай, если всё не до такой степени плохо, но достаточно плохо, чтобы можно было купить хорошие активы за полцены. Поговорка Ротшильдов призывает »покупать, когда льётся кровь на улицах, даже если это твоя кровь». И этот (очень трудно реализуемый на практике) принцип инвестирования, может быть реализован при двух условиях.

Если (а) есть что инвестировать и (б) это что-то не потеряло в ценности слишком сильно (или вообще не потеряло в ценности) в кризисный момент.

Тут может сработать не только физическое золото (монеты, слитки), но и виды »бумажного» золота. То есть паи в фондах, держащих физическое золото в конкретных слитках в конкретных хранилищах. Они обеспечивают повышенную ликвидность такого рода вложений, но есть риски коллапса самого эмитента фонда (всякое бывает).

к оглавлению ↑Как инвестировать в «бумажное» золото

Если смотреть из «бумажного» золота, то GLDRUB — наиболее ликвидный вариант и предпочтительный вариант (является валютой с налоговой точки зрения). Это золото на счетах в НКЦ. Но у этого инструмента есть и недостаток: как и на валюту, на него не распространяются вычеты и льготы долгосрочного владения.

И почти все биржевые «золотые фонды» — по сути лишь упаковки над GLDRUB, за которую банки снимают комиссии. Исключение — золотой фонд ВТБ (MOEX: GOLD), у которого паи обеспечены реальными слитками, которые хранятся в хранилище ВТБ.

Фонды на золото — менее ликвидны, добавляется риск эмитента, дороже в удержании из-за комиссии банка (до 2% в год). Плюс стоимость пая может сильно отклоняться от объективной стоимости золота в фонде. С точки зрения законодательства является ценной бумагой.

к оглавлению ↑Почему не доллар?

Ответ на резонный вопрос — а почему не наличный доллар? Ведь он проще, привычнее, ликвиднее?

По двум причинам:

— У доллара и любой валюты (в отличие от золота) - есть страна-эмитент. И возможна ситуация, когда её власти решают кинуть всех (или хотя бы иностранных) держателей её валюты. И/или гиперинфляционный кризис с аналогичными последствиями.

— у золота есть давно выстроенная, оффлайновая, международная, »параллельная экономика», которая работает по своим законам и каналам. В критические моменты она может оказаться весьма полезной.

к оглавлению ↑Покупка юаней

Юани – тоже рисковые (риск коллапса эмитента »золотого фонда» заменяется китайскими валютными и частично российскими банковскими рисками). Но зато сильно выигрывают в возможности быстрого использования в нужный момент.

Относительно надежно юани можно хранить следующим образом:

- Юани на счету (консервативный вариант);

- Депозит в юанях, лучше в госбанке (для более рисковых инветоров);

- Юаневые облигации (чем короче, тем лучше) квазигосударственных эмитентов с высоким кредитным рейтингом (для совсем смелых).

Наличие такого запаса превращает инвестора из »жертвы кризисов» в бенефициара кризисов. Такие инвесторы подбирают упавшие активы в периоды экономических неурядиц и кризисов.

к оглавлению ↑«Старые деньги»

«Старые деньги» — это не про прошлое, это — про будущее.

Американский финансовый аналитик Шон Вильямс подсчитал, что акции Coca-Cola, которые находятся в портфеле Баффетта, были им приобретены по средней цене в 3,25$. Можно подсчитать доходность вложений американского инвестора, исходя из текущей цены акций Coca-Cola — 57$ за акцию. И это будет впечатляюще, но довольно глупо. Потому что для того, чтобы «получить» эту доходность в деньгах, акции нужно продать. Этой бумажной «доходности» не существует, пока акции не проданы. А значит в любой момент эта доходность может резко сократиться из-за колебания текущей цены акции.

Зато, если подсчитать другую доходность: сколько процентов годовых получает Баффет на свои доллары, когда-то вложенные в акции Coca-Cola, то получается цифра в примерно 93% в долларах в ГОД (~$3,04) на деньги, когда-то вложенные в Coca-Cola. И эти деньги он получает каждый квартал, без каких-либо действий, продаж акций и так далее.

И то что (пока) нет российских Coca-Cola — это не проблема. Зато есть свои Exxon Mobil, и даже аналог JPMorgan есть — тот же Сбер.

В январе 2016 — то есть сравнительно недавно — акцию Сбера можно было купить за 91 рубль. А дивидендная выплата в 2023 году составила — 25 рублей. Доходность для покупателей из января 2016 составляет 27%. И если дивиденды не будут падать, то эта доходность останется с покупателем даже при снижении ставок ЦБ.

Это как раз пример той самой асимметричности рисков. Если с компанией-эмитентом акций происходит что-то хорошее, можно заработать гораздо больше. Возможный проигрыш — ограничен суммой инвестиций, как и в случае облигаций.

к оглавлению ↑Преимущества «старых денег»

Спокойствие, с которым многие семьи со «старыми деньгами» воспринимают любые биржевые крахи, во многом вызвано тем, что цена акций их интересует разве что с точки зрения «есть ли вариант прикупить дешево?». Даже при определенном сокращении или временной приостановке выплаты дивидендов — у них в целом космическая доходность на инвестиции сделанные 10-20-30 лет назад.

Ни облигации, ни акции роста не дают возможности стать теми самыми «old money», и зарабатывать именно так. А это — один из немногих методов заработать по-настоящему высокую доходность на фондовом рынке, который доступен рядовому обывателю с нерядовыми мозгами и готовностью к отложенному удовлетворению своих финансовых амбиций.

к оглавлению ↑Что мешает деньгам стать старыми

Но самое главное что не дает стать «старыми деньгами» это:

— нежелание заморачиваться и брать на себя ответственность за свое финансовое будущее,

— неспособность ждать и зависть к историям быстрого обогащения,

— нежелание инвестировать в скучные компании.

Россия — один из последних рынков, на которых потенциально сейчас и за недорого можно сформировать свои будущие «старые деньги» в дивидендных акциях.

Когда лучше покупать акции

Каждый уважающий себя инвестор задается вопросом о том, когда лучше покупать акции. Достаточно ли сильно рынок упал и достиг дна, чтобы зайти на всю котлету? Или, наоборот, рынок слишком дорог и, вероятно, скоро будет коррекция, в связи с чем лучше попридержать деньги на вкладе?

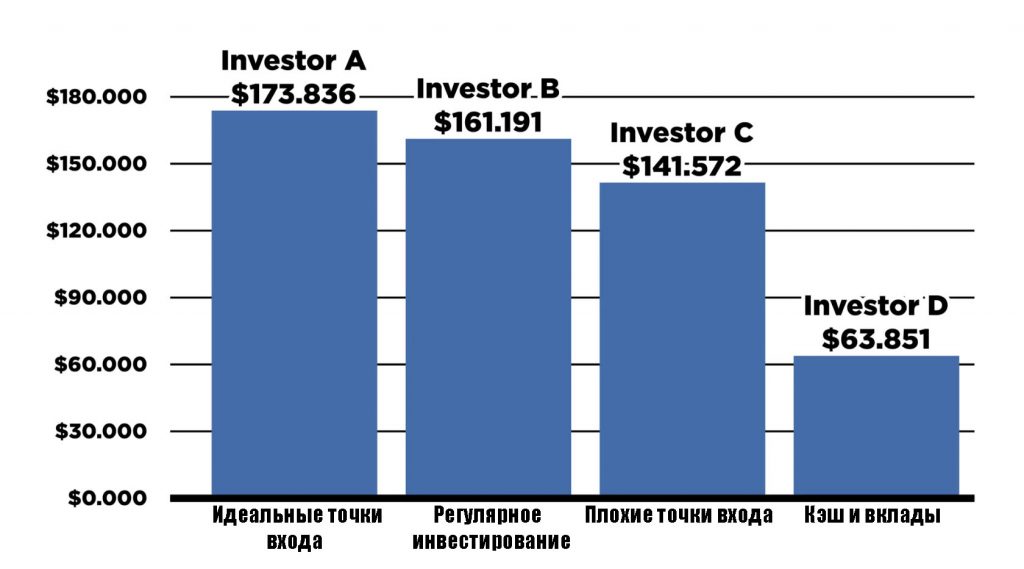

Этим вопросом также озаботились ученые и просто любознательные обыватели и провели необходимые исследования.

В результате одного исследования выяснилось, что инвестор, который просто регулярно инвестировал в надежные акции, заработал всего на 7,5% меньше самого удачливого инвестора. Того, который откуда-то точно знал, когда надо купить. И даже инвестор, который входил в рынок максимально неудачно, заработал кратно больше инвестора, находящегося в кэше и вкладах.

Если вы фанат Газпрома и верите в него, неужели вы считаете, что узнаете раньше инсайдеров, что в Европу вновь начнут продавать газ?

Аналогичное исследование провел энтузиаст для российского фондового рынка и получил подобные результаты.

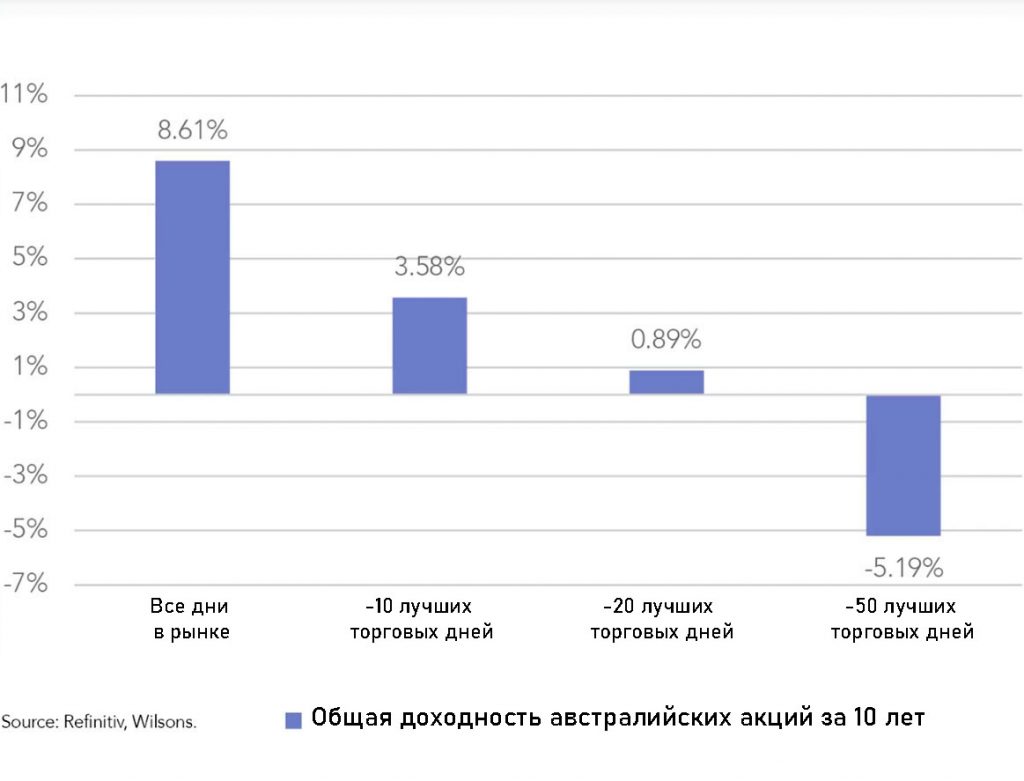

Другое исследование выяснило, как может ухудшиться ваш результат, если вам не повезет быть вне рынка определенное количество лучших дней в году.

Подробнее об этих исследованиях можно посмотреть в ролике А.Антонова на Boosty.

Резюмируем: инвестору не стоит пытаться найти «точку входа в рынок», после которой цена точно-точно шла строго вверх, ибо это идиотизм. Инвестору стоит научиться правильно идентифицировать, а потом долго владеть (независимо от ценника на котировальном табло) консервативными компаниями. То есть компаниями с устойчивой бизнес-моделью, адекватным менеджментом, вменяемым мажоритарием и готовностью платить дивиденды.

к оглавлению ↑Список литературы от Кримсона

- Misbehavior of Markets. Бенуа Мандельброт

- Одураченные случайностью. Нассим Талеб

- Бретт Стинбарджер: «Психология трейдинга». Книга не про трейдинг, а про психику под нагрузкой, от человека, который реально работал с хедж-фондами, шоуменами и профессиональными спортсменами. Невероятно полезная штука для супруга/супруги того, кто в семье инвестирует (если трейдит, работает в шоубизе или в реальном бизнесе — тем более): может реально спасти (и проапгрейдить) брак хотя бы за счёт создания «мостика понимания» и вдумчивой эмпатии к тому, кого риск и стресс долбит по мозгам и психике.

- Питер Линч: «Метод Питера Линча». Мой подход не очень пересекается с подходом Линча, но Линч — это отличное лекарство от обывательского ступора при попытке начать думать об инвестициях. Много здравого смысла + много «хаков» = польза, правда, для российской реальности придётся допиливать напильником, но это часть фана.

- Alex Hormozi: «$100M Offers» — больше подойдёт для бизнесменов, но каждый, кто продаёт свой труд или время — в той же лодке, просто не все это понимают. Это справочник методов продажи чего угодно и кому угодно.

- Энни Дьюк: «Принцип ставок». Очень многие «технари» (но не только они) болеют «шахматным» (детерминированно-алгоритмичным) мышлением, которое гарантирует проблемы в личных отношениях, карьере и на финансовых рынках. Жизнь (и люди, из которых жизнь состоит) — это НЕ шахматы, это намного ближе к покеру — игре несправедливой, нелинейной, слегка рэндомной, неоднозначной и трудно поддающейся «лобовой» оптимизации. Книга — база «покерного» мышления применительно к жизни.

Источники информации

Канал Ивана Данилова (Кримсон).

Телеграм-канал Дмитрия Солодина.

Читайте другие статьи на сайте

Какую выбрать карту с кэшбэком, чтобы заработать?

Безопасность банковских карт. Как защитить свои деньги

Аналитик Кримсон: воспитание СВОЕГО ребенка. Главные правила и ошибки

VARRY (норвежская нефтяная компания, статья Кримсона от 21.10.2024)